现在退出会丢失进度,确定吗

债券和债务管理

课前准备

良好的债务结构可以为企业拓宽融资渠道,有利于企业的发展。但是,巨额负债也会直接压垮整个企业。今天,让我们来认识债券,学习其收益的计算方法。

单选题

债券的种类有很多,下列中风险最小,安全性最好的是?

根据发行方的不同,债券可分为政府债券、金融债券以及公司债券。投资者购买了债券,就如同将资金借予政府、大企业或其他债券发行机构。这三者中,政府债券因为有政府税收作为保障,因而风险最小,但收益也最小。公司债券风险最大,可能的收益也最大。

- 政府债券

- 金融债券

- 公司债券

- 企业债券

判断题

请判断下列关于债券特征的说法是否正确。

正确

错误

正确,此为债券特征的偿还性。

债券一般会规定偿还期限,发行人须按约定条件偿还本金并支付利息。

错误,债券具有流通性。

债券不可以在流通市场上进行自由转让。

正确,此为债券的安全性。

与股票相比,债券通常规定有固定的利率。与企业绩效没有直接联系,收益比较稳定,风险较小。

正确,债券具有收益性。除了利息收入,投资者还可以利用债券的价格变动,买卖赚取差额。

投资债券可以给投资者定期或不定期地带来利息收入。

单选题

债券的风险性和盈利性紧密相连,主要表现在

浮动利率债券的息票率是随市场利率变动而调整的利率,是同当前市场挂钩的。投资债券依旧存在风险,只是较之其他投资行为,风险较小。

- 债券的利率和风险都是规定好的,不可变更的。

- 债券利率高低同债券本身的风险成正比。

- 债券的利率高低与发行人的信誉成正比。

- 购买债券作为投资行为没有风险。

单选题

投资债券的最好环境是?

在稳定的低通货膨胀的情况下,很难出现严重的通货膨胀和利率的大幅上升,这样就会使债券市场具有长期投资价值。

- 稳定的高通货膨胀率

- 稳定的低通货膨胀率

- 两者皆可

- 两者皆不可。

单选题

浮动利率票据也可以被称为?

正确。浮动利率票据(Floating Rate Notes,FRNs)又称浮动利率债券,是票面利率在票据的存续期间内会变动,而非固定不变,浮动的方式可由契约双方约定,其票面利率部分可连接不同的参考利率或者不同的利率衍生产品。

- 零息债券

- 指数挂钩债券

- 固定利率债券

- 可变利率债券

单选题

债券的利率敏感程度与哪些因素相关?

正确。

- 收益率

- 息票利息

- 到期年限

- 以上所有

债券的价值评估

对债券的价值评估是非常重要的,主要基于以下两个原因:(移动鼠标查看详情)

- 原因之一

- 在开始设定合同条款的过程中,合同方需要拥有一项得到一致同意的价值评估流程。

- 原因之二

- 固定收益证券经常在它们到期之前被出售,因为决定其价值的市场因素——利率随时间推移而发生变化,所以卖方和买方都不得不在每次交易的时候重新对它们进行价值评估。

有关债券价值与收益的计算方法

了解了债券价值的评估的重要性后,我们来看一下如何具体的计算债券的价值与收益率。

下面将会出现几个计算公式,请牢记它们,后面会有相应的计算题,检验自己是否理解了公式。

通常情况下,我们将情况分为三种(移动鼠标查看详情)

下面将会出现几个计算公式,请牢记它们,后面会有相应的计算题,检验自己是否理解了公式。

通常情况下,我们将情况分为三种(移动鼠标查看详情)

- 基本的价值评估模型

- 用拥有单一折现率的折现现金流计算公式估计承诺的未来现金流价值。

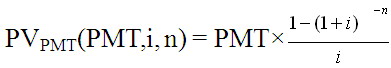

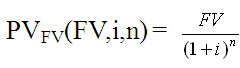

利率为i,n期内每期定期缴款数额为PMT美元的普通年金计算公式: 。

。

利率为i,n为期限,每期定期缴款数额为PMT美元

例:你购买一只承诺在接下来的3年中每年支付100美元的固定收益证券,折现率每年6%,年金价值=100×(1-(1+6%)^-3)/6%=267.30美元

- 用拥有单一折现率的折现现金流计算公式估计承诺的未来现金流价值。

- 纯粹折现债券的收益率

- 纯粹折现债券是对所有承诺已知现金流的合同进行价值评估的基本构成要素。其收益率是购买该债券并将其持有至到期的投资者的年度化收益率。1年期纯粹折现债券的收益率=(面值-价格)/价格.然而如果该债券拥有不同于1年的到期期限,那么我们将使用限值公式得出它的年收益率:

例:一只面值为1000美元且价格为880美元的2年期纯粹折现债券,其收益率=6.60%

- 纯粹折现债券是对所有承诺已知现金流的合同进行价值评估的基本构成要素。其收益率是购买该债券并将其持有至到期的投资者的年度化收益率。1年期纯粹折现债券的收益率=(面值-价格)/价格.然而如果该债券拥有不同于1年的到期期限,那么我们将使用限值公式得出它的年收益率:

- 真实世界中债券的主要特征

- 这一项我们会在稍后进行详细讲解。

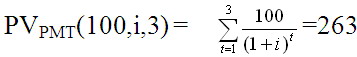

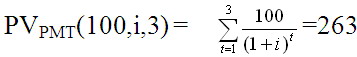

变化中的总现值计算

请回想上一页中,3年里每年支付100美元的证券的价值评估过程。而实际生活中,我们观测到了纯粹折现债券的变化的价格集合(如下表)

由此得出,总现值为:

第一年现金流的现值=100/1.0526=95.00美元

第2年现金流的现值=100/1.0660^2=88.00美元

第3年的现金流的现值=100/1.0772^3=80.00美元

总现值=263美元

| 到期期限 | 按1美元面值报出的价格 | 收益率(每年) |

|---|---|---|

| 1年 | 0.95 | 5.26% |

| 2年 | 0.88 | 6.60% |

| 3年 | 0.80 | 7.72% |

由此得出,总现值为:

第一年现金流的现值=100/1.0526=95.00美元

第2年现金流的现值=100/1.0660^2=88.00美元

第3年的现金流的现值=100/1.0772^3=80.00美元

总现值=263美元

变化中的总现值计算

那么在上一种情况中,是否存在单一的折现率呢?答案是存在单一折现率,计算公式为:

由此得出,单一折现率为6.88%

| n | i | PV | FV | PMT | 结果 |

|---|---|---|---|---|---|

| 3 | ? | -263 | 0 | 100美元 | i=6.88% |

由此得出,单一折现率为6.88%

计算题

假定你购买了承诺每年支付100美元的3年期的固定收益债券,而其市场利率从6%降至每年5%,请问它的价值将会发生什么变化?

正确。公式请参考前面一页的普通年金计算公式:市场利率为6%时,价值为267.30美元;利率降至5%时,价值升至272.32美元。

由此,我们也可以发现一个基本原理——市场利率的变化将导致所有现存承诺未来固定支付的合同的市场价值反向变动。

由此,我们也可以发现一个基本原理——市场利率的变化将导致所有现存承诺未来固定支付的合同的市场价值反向变动。

- 从267.30美元上升至272.32美元

- 从267.30美元下降至262.43美元

- 从262.43美元上升至272.32美元

- 从262.43美元上升至267.30美元

计算题

如表,计算每年支付100美元的3年期年金价值为多少?单一折现率呢?

| 到期期限 | 按1美元面值报出的价格 | 收益率(每年) |

|---|---|---|

| 1年 | 0.95 | 5.26% |

| 2年 | 0.88 | 6.00% |

| 3年 | 0.80 | 7.72% |

正确。

- 267美元,6.67%

- 267美元,4.89%

- 264美元,6.67%

- 264美元,4.89%

单选题

如果收益率下降,债券的价格将会?

正确

- 上涨

- 下跌

- 不变

- 不定

附息债券以及其收益率的计算方法

附息债券要求发行者在债券存续期间对债券持有者进行利息的定期支付——称为息票支付,然后在债券到期时支付债券的面值。

而当附息债券的价格不同于其面值的时候,收益率这一术语的意思本身就会变得含糊不清。

同时,我们也有两种不同的收益率计算方法,第一种称为当期收益率,第二种称为到期收益率

下面我们主要分为以下三种情况讨论:(移动鼠标查看详情)

而当附息债券的价格不同于其面值的时候,收益率这一术语的意思本身就会变得含糊不清。

同时,我们也有两种不同的收益率计算方法,第一种称为当期收益率,第二种称为到期收益率

下面我们主要分为以下三种情况讨论:(移动鼠标查看详情)

- 平价债券

- 如果债券的价格等于其面值,那么它的收益率等于债券的票面利率。

- 溢价债券

- 付息债券的价格高于面值

- 贴现债券

- 付息债券拥有低于面值的价格

到期收益率VS当期收益率

这里,我们有两种不同的收益率的计算方法,当期收益率适用于平价债券,而当面对溢价债券或贴现债券时,当期收益率便会忽视到期时债券价格发生变化的事实,因此,使用到期收益率来计算会更为准确。

一年期的债券的收益率计算公式比较容易:

当期收益率=息票价值/价格

到期收益率=(息票价值+面值-价格)/价格

请看下面两个具体的计算实例(移动鼠标查看详情)

一年期的债券的收益率计算公式比较容易:

当期收益率=息票价值/价格

到期收益率=(息票价值+面值-价格)/价格

请看下面两个具体的计算实例(移动鼠标查看详情)

- 当期收益率

- 假设你拥有票面利率为10%,面值为1000美元的1年期附息债券,而它的市场价格现在是1047.62美元,

因此,其当期收益率=息票价值/价格=100/1047.62=9.55&。

- 假设你拥有票面利率为10%,面值为1000美元的1年期附息债券,而它的市场价格现在是1047.62美元,

- 到期收益率

- 假设你拥有票面利率为10%,面值为1000美元的1年期附息债券,而它的市场价格现在是1047.62美元,

因此,其到期收益率=(息票价值+面值-价格)/价格=(100+1000-1047.62)/1047.62=5%

- 假设你拥有票面利率为10%,面值为1000美元的1年期附息债券,而它的市场价格现在是1047.62美元,

- 结论

- 我们可以发现:

如果使用9.55%的当期收益率作为假如购买该债券你所赚取收益率的指南,那么你将被严重的误导。

- 我们可以发现:

现实中更为复杂的收益率

上一页中,我们均假设附息债券的到期期限为1年,而当期限超过1年时,计算其到期收益率的方法将更为复杂

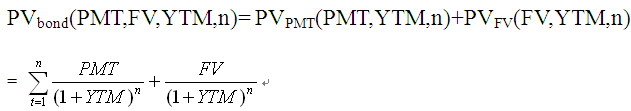

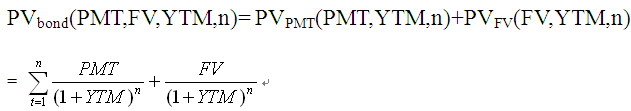

这里n为到期前每年支付的时期数量,YTM为年到期收益率,PMT为每年的息票支付,同时FV为到期时得到的债券面值。

这里n为到期前每年支付的时期数量,YTM为年到期收益率,PMT为每年的息票支付,同时FV为到期时得到的债券面值。

现实中更为复杂的收益率

例:假设你考虑购买一只票面利率为10%的2年期附息债券,它的面值为1000美元,同时,其当前价格为1100美元,那么该债券的收益率是多少?

当期收益率=100/1100=9.09%

到期收益率如下表:

由此我们可以得出一个一般原理:

溢价债券的到期收益率小于当期收益率,同时也小于票面利率

即:对于溢价债券而言:

到期收益率<当期收益率<票面利率

当期收益率=100/1100=9.09%

到期收益率如下表:

| n | i | PV | FV | PMT | 结果 |

|---|---|---|---|---|---|

| 2 | ? | -1100 | 1000 | 100 | i=4.65%=YTM |

由此我们可以得出一个一般原理:

溢价债券的到期收益率小于当期收益率,同时也小于票面利率

即:对于溢价债券而言:

到期收益率<当期收益率<票面利率

现实中更为复杂的收益率

为了便于大家更好的理解,我们来看另外一个例子

例:假设你考虑购买一只票面利率为4%的2年期附息债券,它的面值为1000美元,同时,其当前价格为950美元,那么该债券的收益率是多少?

当期收益率=40/950=4.21%

到期收益率如下表:

由此我们可以得出另一个一般原理:

贴现债券的到期收益率大于当期收益率,同时也大于票面利率

即:对于贴现债券而言:

到期收益率>当期收益率>票面利率

例:假设你考虑购买一只票面利率为4%的2年期附息债券,它的面值为1000美元,同时,其当前价格为950美元,那么该债券的收益率是多少?

当期收益率=40/950=4.21%

到期收益率如下表:

| n | i | PV | FV | PMT | 结果 |

|---|---|---|---|---|---|

| 2 | ? | -950 | 1000 | 40 | i=6.76%=YTM |

由此我们可以得出另一个一般原理:

贴现债券的到期收益率大于当期收益率,同时也大于票面利率

即:对于贴现债券而言:

到期收益率>当期收益率>票面利率

计算题

假设你拥有每年6%票面利率以及900美元价格的3年期债券(面值1000美元),那么其当期收益率和到期收益率分别为多少?

正确。

- 8.01%, 10.02%

- 6.67%, 8.01%

- 10.02%,8.01%

- 6.67%, 10.02%

影响收益率的因素

我们经常观测到,具有相同到期期限的债券拥有不同的到期收益率,这是由于其收益率曲线不水平,到期收益率也将受到影响,有所不同。

下面我们来看,都有哪些因素将会影响收益率?(移动鼠标查看详情)

下面我们来看,都有哪些因素将会影响收益率?(移动鼠标查看详情)

- 票面利率的影响

- 当收益率曲线不是水平的时候,具有不同票面利率但到期期限相同的债券拥有不同的到期收益率。

- 违约风险与税收的影响

- 无论违约风险多么微小,一旦该债券招致某种违约风险,价格都会下降,同时,债券的收益率将会升高;

债券的纳税能力也会影响发行者或是债券类型的不同而发生变化。例如:美国州政府和地方政府发行的债券所赚取的利息是免征联邦所得税的,这一特征使得相对于其他类似债券,这些债券对缴纳税收的投资者更有吸引力,势必将会导致债券价格升高,收益率更低。

- 无论违约风险多么微小,一旦该债券招致某种违约风险,价格都会下降,同时,债券的收益率将会升高;

- 其他影响

- 可赎回型债券对发行者更具吸引力,因其有权在最终到期日之前赎回债券,因此将会降低债券的价格;

可转换型债券对持有人更有吸引力,因其有权讲债券转换成预先确定数量的普通股票,因此将会抬高债券的价格。

- 可赎回型债券对发行者更具吸引力,因其有权在最终到期日之前赎回债券,因此将会降低债券的价格;

单选题

下列选项中,哪项可以用来衡量企业的违约风险?

正确

- 资产基础

- 公司利润

- 红利史

- 公司信用评级

思考题

希腊债务危机愈演愈烈,使得全球金融市场发生动荡,并威胁到整个欧元区的经济形势。近日,希腊国债收益率大幅度提高,这显示了市场认为希腊债务违约风险增加,因而对其所持的希腊国债提出更高的收益要求。这就意味着希腊通过债券市场融资的成本在大幅度提高。这会进一步加重希腊政府的债务负担。

希腊应该如何控制本国债券市场的稳定?欧盟的救援机制是否合理有效?希腊又是否能够走出经济颓势?

参考资料:

希腊主权借贷成本升至创纪录高点

希腊拟在美国发售数十亿美元债券

把欧元一分为二?

欧元区16国领导人就纾困希腊达成协议

希腊危机将损及根本

希腊应该如何控制本国债券市场的稳定?欧盟的救援机制是否合理有效?希腊又是否能够走出经济颓势?

参考资料:

希腊主权借贷成本升至创纪录高点

希腊拟在美国发售数十亿美元债券

把欧元一分为二?

欧元区16国领导人就纾困希腊达成协议

希腊危机将损及根本

小调查

为改善数据访问、提升质量并提高完整性,企业曾采取过什么措施?(多选)

- 实施通用会计账务系统

- 通过自动化和自助服务(如CFO门户)梳顺财务信息的发送

- 运用系统性的数据清理和稽核

- 建立非财务的数据标准(例如运营数据、人力资源(HR)数据)

- 从源头进行电子数据采集(例如电子发票、光学字符识别技术、销售点(POS))

- 采用第三方服务提供商提供的工具(例如工作流程工具、仪表盘)

总结

:

-

+

自动滚屏